张一婷 郝 洁

受疫情冲击引发的供需两端结构性矛盾影响,叠加各国超宽松财政货币政策释放的流动性, 今年以来大宗商品“ 急涨”“ 普涨” 的特征突出。受其冲击, 我国国内原材料市场价格也出现跟随式上涨。在此背景下,国内企业发展呈现分化特征:一是中小企业因议价能力更弱而持续承压,陷入“不涨没利润、涨了没客户”的两难窘境;二是处于产业中下游的劳动密集型企业因生产成本大幅提升,利润率明显下降。预计未来一段时间,中小企业及劳动密集型企业或面临更加困难的时期。

大宗商品“虚火”短期内不会急撤,中长期将回归平稳

(一)疫情冲击下供需矛盾导致全球大宗商品价格“急涨”“普涨”

受疫后全球经济逐步回暖的拉动,叠加各国超宽松财政货币政策释放的流动性,全球大宗商品需求端快速恢复,而供给端由于疫情反复等因素复苏缓慢,供需缺口短期内急剧扩张且难以弥合。今年上半年,纽约商品期货交易所(NYMEX)原油价格累计上涨51.7%,洲际交易所(I C E)鹿特丹煤炭价格累计上涨75.0%,伦敦金属交易所(LME)铜价累计上涨21.0%、铝价累计上涨27.4%,大连商品交易所( D C E ) 苯乙烯价格累计上涨43.5%……大宗商品价格普遍延续去年下半年以来的上涨趋势。路透商品研究局指数(C R B)由去年4月101.48的历史最低点一路上涨至今年7 月的217.72, 达到近6 年以来的最高点, 今年上半年已累计上涨27.2%。

(二)全球大宗商品价格上涨已快速传导至国内原材料市场

今年以来,国内工业生产者出厂价格(PPI)连续6个月上涨, 5、6两月单月同比增幅分别高达9.0%、8.8%;其中,生产资料价格上涨12.0%、11.8%,分别拉动PPI上涨8.87、8.76个百分点。工业生产者购进价格水平仍持续走高,5、6两月单月同比增幅分别高达12.5%、13.1%,且增幅呈扩大态势;其中,6月黑色金属材料类、燃料动力类、化工原料类等价格同比分别上涨27.7%、22.8%、17.1%,涨幅分别较上月提高0.9、2.1、0.1个百分点。从当前生产端购进价格的走势看,预计原材料价格仍将保持高位,全球大宗商品价格上涨对我国形成的输入效应短期内难以消散。

(三)预计短期内主要大宗商品价格将持续高位震荡,解决供需两端的结构性矛盾道阻且长

从国际看,需求端经济继续向好,加之疫苗接种有序推进, 需求或进一步走高;而供给端内部博弈延续,叠加变异病毒引发疫情反复,原油等大宗商品价格高位持续时间或将有所延长。此外,主要经济体货币频繁放水导致的全球流动性泛滥,仍将继续推涨大宗商品价格。从国内看, 受海运价格高位、中澳摩擦持续以及电力行业“ 迎峰度夏” 等多重因素影响, 虽然实施了保供稳价政策, 但短期内国内大宗商品价格回落幅度有限。中长期,随着疫情得到有效控制,各国逐渐收紧刺激政策,全球流动性回落,大宗商品供需两端恢复平衡,价格将逐渐“复位”。世界银行发布的《大宗商品市场展望》预测, 2 0 2 1 年能源价格较2020年将上涨1/3以上, 油价平均每桶60—65美元,金属价格将平均上涨30%,农产品价格将上涨近14%。未来一段时间,全球大宗商品价格将在很大程度上依赖于全球疫情防控情况以及发达经济体和主要大宗商品生产国的政策走向,预计价格将于三季度达到峰值,四季度至2022年有望在震荡中小幅回落。

“涨价潮”下企业发展显现三方面分化特征

(一)从企业规模看,大宗商品价格普涨加剧了企业经营状况分化, 中小企业承压更为严重

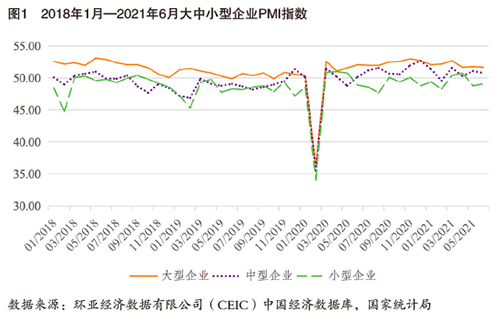

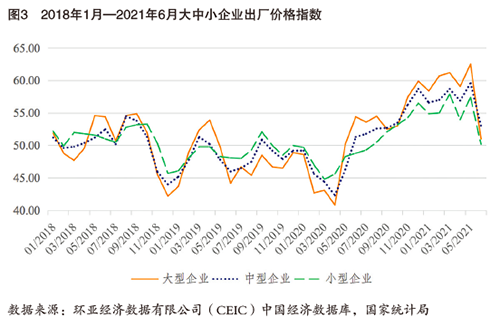

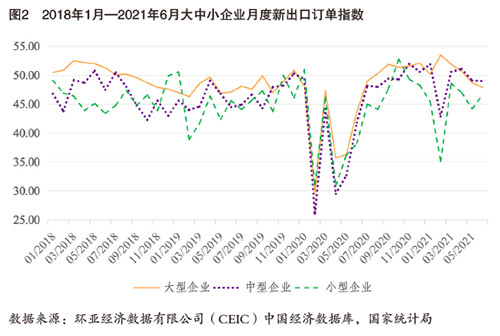

今年以来,国际大宗商品价格普涨,挤压了中小企业的利润空间,进一步加剧了长期存在的大中小型企业分化趋势。上半年, 大中型企业的各月采购经理人指数(PMI)均处于扩张区间,大型企业优于中型企业。而小型企业仅在3、4月分别以50.4和50.8略高于荣枯线,其余月份均处于收缩区间(见图1)。从新出口订单指数看,中小型企业今年2月出现陡峭下跌,分别现42.9和35.1的近8 个月最低值。3 月至6 月, 小型企业的新出口订单指数明显低于大中型企业, 分化趋势更加突出( 见图2 ) 。从出厂价格指数看, 中小型企业产品价格持续低于大型企业,利润承压问题更为严重。今年以来,大中小企业出厂价格指数逐级递减的分化走势更趋明显。6 月, 随着国家出台的一系列“保供稳价”政策效果显现,制造业价格快速上涨得到初步遏制,主要原材料购进价格指数和出厂价格指数均由升转降,三类企业的出厂价格指数均下滑至荣枯线附近( 见图3 ) 。综上,今年大宗商品价格上涨使得中小企业生产成本被迫大幅提升。中小企业大多直接面向消费者,绝大多数企业处于竞争激烈的买方市场,议价能力弱导致其陷入“ 不涨没利润、涨了没客户”的两难窘境。随着涨价效应向下游传导,利润仅为3%—5%的中小企业或将面临更为困难的时期。需高度警惕中小企业营业利润转负的潜在风险。

(二)从产业链看,上中下游企业利润初显分化,下游企业利润明显下降

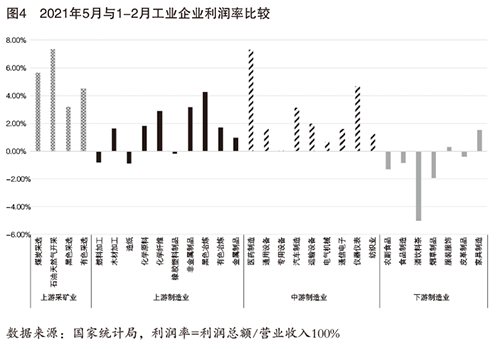

通过比较2021年5 月与1 — 2 月上、中、下游工业企业利润率可以发现,产业链不同环节的利润率分化明显。上游采矿业利润率显著上升,其中石油和天然气开采业利润率提升最高,幅度达7.4个百分点;上游制造业利润率相对稳定,除黑色冶炼业外,其他行业变化幅度基本保持在3个百分点以内;中游制造业利润率全面提升,利润率增幅普遍在1个百分点以上;而下游制造业利润率则出现明显降幅,皮革制品下降0 . 4 个百分点, 服装、家具行业利润率增幅较小(见图4)。整体看,目前大宗商品价格上涨效应仍主要停留在上中游,向下游传导或仍待时日。

(三)从行业分布看,资源密集型行业显著获益,劳动密集型行业更易遭受冲击,资本密集型行业相对稳健

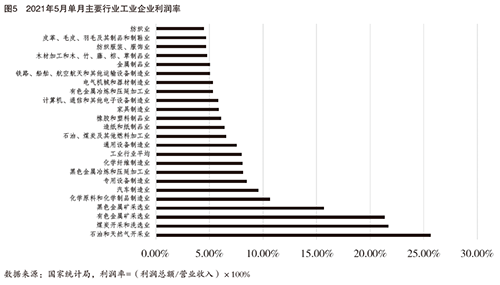

2021年5 月,在41个工业大类行业中,石油天然气开采业、煤炭采选业、有色金属采选业、黑色金属采选业单月利润率高居行业前列,分别高达25.7%、21.7%、21.4%、15.7%,涉大宗商品的资源密集型行业利润率上涨明显, 较年初的涨幅普遍达4 个百分点以上。相比而言,纺织服装、皮革制品、家具制造等劳动密集型行业的利润率较低,单月利润率分别仅为4.7%、4.7%、5 . 9 %, 不及工业全行业平均水平;通用设备、汽车制造、运输设备、电气机械等资本密集型行业的利润率相对稳定,保持在5% 至10%之间( 见图5 ) 。整体而言,劳动密集型行业多集中于下游环节,受制于议价权较低,更易受到大宗商品价格上涨的冲击。以纺织服装行业为例,其所需的原材料来自于上游的化学纤维产业,而在“石油天然气开采→化学纤维→纺织→服装服饰”生产链条中,仅下游服装服饰行业利润率涨幅最低。

对策建议

(一)加大支持小微企业、个体工商户的普惠金融力度

积极发展普惠金融,促进小微企业综合融资成本有效下降。继续用好普惠小微企业贷款延期还本付息政策和信用贷款支持政策这两项直达实体经济的货币政策工具,加强对小微企业再帮扶。支持银行业金融机构着力扩大普惠金融覆盖面,持续增加首贷户。落实好优化存款利率监管要求,推动实际贷款利率进一步降低。推动小微企业融资更加便利。为小微企业、个体工商户打造“ 互联网+ 普惠金融” 活动平台,提供数字信贷与线下相结合的多种金融产品。

(二)加大对下游制造业企业促消费政策支持力度,完善金融支持举措

鼓励食品、服装、皮革、烟酒等下游制造企业积极培育消费新业态新模式,实现线上线下融合消费双向提速。支持下游制造企业开发数字化产品和服务,依托新型消费模式拓展国际市场。持续优化银行针对下游制造企业的金融支持政策。发挥再贷款再贴现等货币政策工具作用,引导金融机构加大对下游制造企业的信贷投放。适当加大对经济欠发达地区下游制造企业信贷支持力度。鼓励银行业金融机构针对下游制造企业融资需求和特点,持续改进和创新特色信贷产品。

(三)对劳动密集型企业实施减税降费支持政策,鼓励吸纳更多就业

建议对纺织、服装、鞋靴、塑料、箱包、家具、玩具、农产品、消费电子类产品等劳动密集型企业,进一步落实减税降费政策。一是目前部分出口企业并未享受到全额退税,可以考虑提高部分产品的出口退税税率,同时加快出口退税进度;二是适度降低劳动密集型企业的企业所得税税负,继续对劳动密集型企业实施适当社保费减免等政策。

作者单位:中国宏观经济研究院外经所

Visits: 2